- Home&Living2023/08/18 12:30

GfKジャパン、2023年上半期家電・IT市場動向、家電小売市場は金額規模で約3.4兆円と前年比では3.7%の減少

GfK Japanは、全国の有力家電・IT取扱店の販売実績データ等を基に、2023年上半期(1~6月)の家電およびIT市場の販売動向を発表した(全国の有力家電・IT取扱店(家電量販店、総合量販店、カメラ専門店、携帯電話専門店、ネット通販等)からPOSデータ等を収集し、統計的な手法に基づき全国市場規模相当に拡大推計した)。その結果、2023年上半期の家電小売市場は金額規模で約3.4兆円と、前年比では3.7%の減少となった。

2023年上半期の家電小売市場は金額規模で約3.4兆円、前年比では3.7%の減少となった。巣ごもり需要の恩恵を受けた21年上半期から2年続けての減少となったが、18年、19年の上半期の市場規模とほぼ同等だった。

大分類別で前年同期の規模を上回ったのはカメラ関連のみであった。外出制限がなくなり、観光やイベントの再開に伴って撮影機会が増加したことが要因となった。それ以外のAV関連、IT関連、生活家電、電話関連といった大分類はいずれも前年同期の規模を下回った。各大分類の主役となるテレビ、パソコン、冷蔵庫、洗濯機、エアコン、スマートフォンなどの製品は、平均価格では概ね上昇傾向を維持したものの、販売数量が伸び悩んだ。また、前年は季節外れの気温の上昇によって第2四半期(4~6月)にエアコンの販売が急伸していたことも影響した。

オンライン販売における家電小売市場規模はほぼ前年並みとなった。大分類別ではカメラ関連が前年の規模を上回った。家電小売市場規模全体におけるオンライン販売の金額構成比は前年同期から0.8%ポイント上昇し、20.6%となった。

下半期については、前年同期が例年と比較して低調であったことから、前年比としては上半期より改善すると見ている。

しかしながら、主要製品における販売数量の伸び悩みの継続や、平均価格の上昇幅が緩やかになることも想定される為、通年の家電小売市場規模としては前年比3%程度の減少で着地するものと見られる。

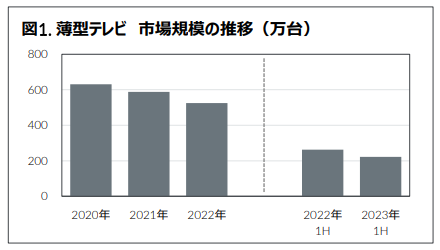

薄型テレビの販売台数は前年比16%減の220万台となった。2010年の特需からの買い替え需要とコロナによる巣ごもり需要が一服し、販売が縮小している。

これまで堅調に推移してきた大画面サイズのテレビや有機ELテレビなどの高付加価値製品も今期は前年の販売を下回り、全体的な需要の低下が顕在化してきた。

一方で、薄型テレビの税別平均価格は、前年から3%上昇し9万1000円となった。価格上昇の背景には、輝度を高める「ミニLED」や画像を色鮮やかに表現する「量子ドット」などを搭載した、高画質を訴求するモデルが徐々に増えてきたことが挙げられる。55インチ以上の大型サイズにおいて、これらのモデルは数量ベースで11%を占めた。

BDレコーダーの販売台数は前年比22%減の51万台となり、動画配信サービスの普及などを背景に厳しい市況が続いた。製品動向では、4K画質に対応したソフトの再生も可能な4K Ultra HD再生対応モデルは数量構成比30%で前年並みだったものの、録画にも対応する4Kチューナー内蔵モデルは前年から7%ポイント伸長し同35%となった。2TB以上のHDDディスクを搭載した大容量モデルは前年から1%ポイント伸長し同49%とほぼ半数を占めた。BDレコーダーの税別平均価格は前年から4%上昇した。

ヘッドホン/ヘッドセット(ヘッドホン:マイク無しのイヤホン・ヘッドホン製品(ステレオのみ)、ヘッドセット:マイクを備えたイヤホン・ヘッドホン製品(ステレオ・モノラル))の販売数量は前年比12%減の900万本となった。そのうち半数弱を占めるワイヤー付き製品は、コロナ禍のテレワーク需要の反動が続いたことなどによって、販売数量が前年から2割弱減少した。また、これまでカテゴリの成長を下支えしてきた完全ワイヤレスイヤホン(完全ワイヤレスイヤホン:左右のイヤホンが完全に独立したBluetooth搭載イヤホン)も前年をやや下回って着地した。同製品は税別1万円未満の比較的手に取りやすい価格帯が数量前年比8%増と伸長したものの、2万円以上の高価格帯が値上げなどによって前年から2割程度減少したことが影響した。

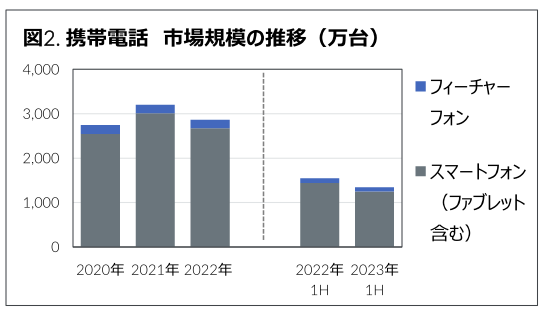

携帯電話の販売数量は、前年比13%減の1340万台となった。そのうち9割強を占めるスマートフォン(ファブレット含む)は同13%減の1250万台、フィーチャーフォンは同14%減の90万台となった。3年前のコロナ初年度での販売急減、21年の反動での伸長を経て、22年以降買い替え需要の減少が続いている。

また、販売端末価格の上昇も販売減の一因になったとみられる。スマートフォンの販売端末価格は税別86000円と前年から16%上昇した。原材料価格の高騰や、為替要因による値上げが大きく影響したものと見られる。その中で、税別4万円以上8万円未満の中価格帯の構成比は30%と前年から5%ポイント拡大した。価格面の相対的な優位性と性能面の向上が同価格帯拡大の要因と考えられる。

ウェアラブル端末(ウェアラブル端末:搭載されているセンサーを利用して心拍や位置情報などのライフログを収集し、スマートフォン等と連携する機器および演算能力を持つ機器)は前年比6%減の160万本と、前年までの伸長傾向に落ち着きが見られた。中でも、数量構成比で市場の過半数を占めるスマートウォッチが数量前年比16減と縮小した。同製品は値上げなどにより平均価格が税別42000円と前年から19%上昇しており、販売価格上昇が販売に影響したとみられる。一方、市場の3割強を占めるフィットネストラッカーは、税別1万円未満の比較的手頃なラインナップの拡充により前年比2割増と継続してプラス成長となった。

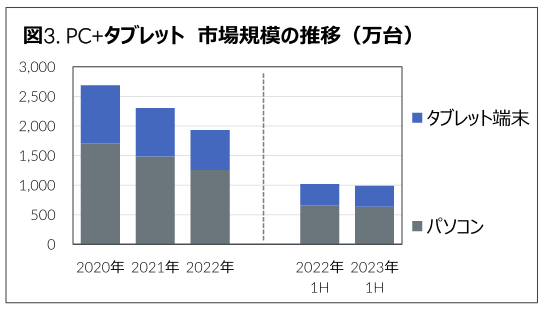

パソコン、タブレット端末市場は前年比3%減の990万台となった。個人向け市場の縮小が継続する一方で、法人向け市場は文教向けをはじめとする需要が一定数定着したとみられ前年並みを維持した。

パソコン(Windows8/8.1/10搭載のスレート型情報端末を含む)は前年比4%減の640万台となった。個人向け市場の販売台数は9%減の180万台と3年連続で市場が縮小した。19年から21年にかけての特需を経て需要が一巡したこととその反動減に加え、家電全般にみられる外出の再開による家計配分の変化や物価上昇も需要を縮小させた一因であると考えられる。一方、法人向け市場は同1%減の460万台となった。前年の販売をわずかに下回ったものの、新学期前の文教向けとみられる需要による下支えもあり、特需のない平年と比較するとやや高い水準で推移した。

タブレット端末(タブレット端末:画面サイズ5.6インチ以上のタッチスクリーンを備え、iOS、Android等の軽量OSを搭載するスレート型情報端末(7インチ未満の通話機能付き端末は含まない))は前年比2%減の350万台となった。個人向け市場は同9%減の110万台と縮小が続いた。通信方式別にみると、年々拡大が続いていたWi-Fiモデルの数量構成比は6年ぶりに縮小し73%、キャリア回線付きは外出再開の追い風を受けたとみられ3%拡大し25%、SIMフリーモデルは2%となった。法人向け市場は2%増の240万台であった。パソコン同様に文教向け需要の定着が押し上げに寄与したとみられる。

デジタルカメラは前年比2%増の54万台となり、久々に販売数量ベースでプラス成長となった。タイプ別にみると、コンパクトカメラが数量前年比8%減、レンズ交換式カメラは同19%増であった。コンパクトカメラは上半期でみると前年を下回ったが、5月以降はプラス成長となっており回復の兆しを見せている。レンズ交換式カメラはミラーレス一眼が数量前年比29%増と引き続き好調に推移した。デジタルカメラの税別平均価格は、前年から15%上昇の96000円となった。コンパクトカメラもレンズ交換式カメラもいずれも平均価格は上昇しており、高機能モデルが市場をけん引している。交換レンズも、前年比4%増の24万本となった。ミラーレス一眼用レンズが数量前年比9%増とけん引した。交換レンズの平均価格も上昇しており、前年から6%上昇の100000円となった。

冷蔵庫は前年から9%減の210万台となった。容量クラス別の数量構成比には前年から大きな変化がなく、小容量(200L以下)が44%、中容量(201~400L)が22%、大容量(401L以上)が34%となった。コロナ禍において需要が高まった冷凍食品保管ニーズはやや落ち着きをみせた。冷凍室容量151L以上の数量構成比は前年から1%ポイント縮小し9%となった。冷蔵庫の税別平均価格は各容量クラスで上昇の動きを見せ、市場全体では前年から7%上昇した。

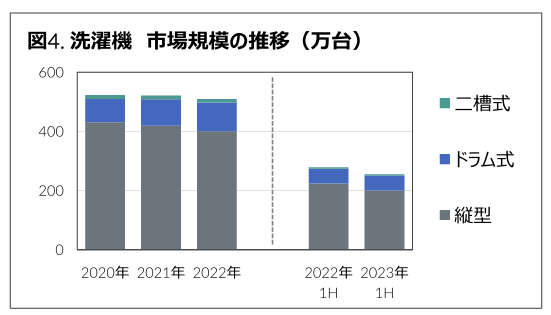

洗濯機は前年から8%減の260万台となった。タイプ別の数量構成比では、ドラム式が前年から2%ポイント増の20%、縦型が2%ポイント減の78%、二槽式が2%となった。洗濯容量別の数量構成比では、小容量(洗濯容量 400 6kg未満)が23%、中容量(6kg以

上8kg未満)が28%、大容量(8kg以上)が49%を ドラム式占めた。大容量のうち12kg以上の製品は依然として拡大基調にあり、洗濯機に占める数量構成比は前年の12%から14%となった。12kg以上の大容量が堅調に推移したことや原材料費等の高騰によって、洗濯機の税別平均価格は前年から8%上昇し、89000円となった。

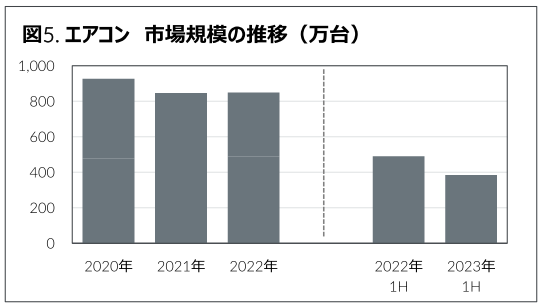

エアコンは前年から22%減の380万台となった。前年は高気温の影響で、上半期の販売が好調に推移した。23年の上半期はそれほど気温が上昇せず、販売は不調だった。冷房能力別でも傾向に変化はなく、いずれの能力帯も前年から二けた減となった。冷房能力別の数量構成比に大きな変化はなく、小部屋向け 200 の2.2kWが46%と半数近くを占めた。冷房能力の小さいエアコンを中心に平均価格が前年を上回り、市場全体では前年から6%上昇した。

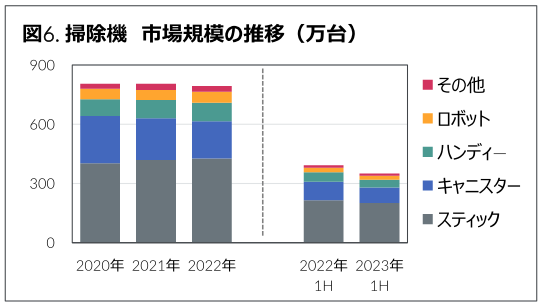

掃除機は前年から11%減の350万台となった。スティックタイプの数量が前年から7%減、キャニスタータイプは同15%減、ロボットタイプは同11%減となるなど、全ての主要タイプで前年を下回った。掃除機の過半数を占めるスティックタイプの数量構成比は前年からさらに2%ポイント伸長し57%となった。掃除機の税別平均価格は前年から6%上昇の25000円となった。

ジーエフケー マーケティングサービス ジャパン=https://www.gfk.com/ja/home