- Drink&Food2023/06/06 18:19

富士経済、清涼飲料の国内市場調査、2023年の清涼飲料市場は前年比4.1%増の5兆3850億円を見込む

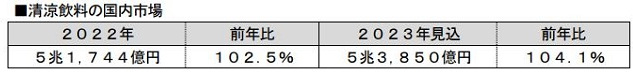

総合マーケティングビジネスの富士経済は、外出機会の増加や出社率の高まりなどから飲用機会の回復がみられる一方で、価格改定による影響が懸念される清涼飲料の国内市場を調査した。その結果を「2023年 清涼飲料マーケティング要覧」にまとめた。トピックスとして、2023年の清涼飲料市場は前年比4.1%増の5兆3850億円を見込む。全般的な価格改定によって拡大も、安価なPBへのシフトもみられる。

この調査では、清涼飲料16カテゴリー48品目の市場を捉え、温度帯別や容器別の分析、トレンド分析、需要分析などを行った。

清涼飲料の国内市場は天候要因に左右されるが、止渇性、嗜好性、健康性などを軸とした新商品の発売と需要の創出、店頭販促の広がり、Web広告などTV-CM以外の新しいプロモーション媒体の活用など、様々な取り組みによって5兆円を上回る市場規模を維持してきた。

2022年は、外出機会増加や出社率上昇による需要の回復に加え、夏場の猛暑を追い風にパーソナル商品が好調だったことから、一部ホームサイズ商品で減少がみられたものの、市場は拡大した。しかし、例年と比較すると目立ったヒット商品が生まれず、チルド商品は春先に、ドライ商品は10月に価格改定が行われたことで数量ベースでは需要が鈍りつつある。

2023年は、前年に引き続き、5月に価格改定が実施されたことから市場は拡大すると予想される。しかし、価格改定による需要減退もみられ、果実飲料などコスト上昇が大きいカテゴリーでは販促の制限も懸念されるため、数量ベースでは微減するとみられる。無糖茶飲料などコモディティ化が進んだカテゴリーにおいては、すでにPBなどの安価な商品に需要がシフトしており、NBは“価値”提供など商品のアップデートが求められる。

規模の大きい無糖茶飲料では、日本茶の濃い系商品で機能性表示食品への切り替えが行われ健康需要を取り込んでいることや、麦茶は他の飲料よりも容量が多い点が需要を獲得し、伸びている。また、ミネラルウォーター類は、2022年10月の価格改定以降も日常の止渇飲料としての需要が底堅く、無糖茶飲料など止渇性の高い他カテゴリーからの需要流入もあり、堅調である。また、水道水を飲用している層などユーザー獲得余地も大きく、参入各社では新工場やラインの設備増強を進めている。

無糖茶飲料に次いで規模が大きいコーヒー飲料は、出社率上昇もあり市場回復が期待されたものの、缶コーヒーは主力チャネルである自動販売機やコンビニエンスストアの回復が限定的だったこと、リキッドコーヒーが無糖系の紅茶飲料など他カテゴリーへの需要流出もみられたことから、2022年は縮小した。2023年は、缶コーヒーが25年ぶりの価格改定によって、伸びるものの、数量ベースでは厳しい状況が続くとみられる。

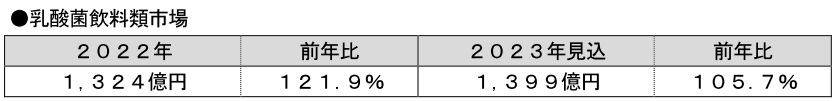

乳酸菌飲料類市場の2022年は、乳酸菌による免疫向上といったニーズは落ち着いたものの、睡眠の質改善やストレス軽減へのニーズが継続し、「Yakult1000」(ヤクルト本社)がメディアへの露出や口コミによってヒットした。機能性表示食品を中心に高単価な健康訴求商品が好調だったことや、「Yakult1000」の欠品の際にも代替として乳酸菌飲料類が購入され、需要が活性化したことから、市場は前年比21.9%増の1324億円となった。

2023年も変わらず睡眠の質改善、ストレス、疲労感軽減へのニーズは底堅く、「Yakult1000」や昨年9月に発売された「ピルクルミラクルケア」(日清ヨーク)の好調が続いており、増産も予定されていることから、市場拡大が予想される。

睡眠の質改善以外にも、肌の潤いを守る、ひざの不快感を緩和、骨密度を高めるといった機能訴求を行う商品が伸びており、健康訴求との親和性の高さが今後の市場拡大に寄与するとみられる。

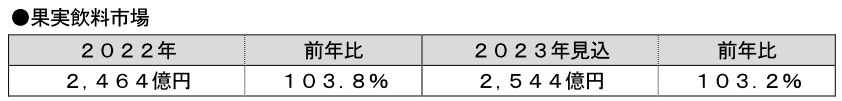

果実飲料市場は、原料価格の高止まりを背景とした参入企業の注力度の低下、健康志向の高まりを受けた消費者の甘さ離れによる購買意欲低下などから、市場は縮小が続いていた。

2022年は、果実のコストアップによる価格改定のため、一部では顧客離れがみられたが、前年に続き、コロナ禍で顕在化したリフレッシュ需要を一部ドライ(常温)商品が取り込んだことで、市場は拡大した。

2023年も、価格改定によってホームサイズを中心に廉価商品の顧客離れが想定される一方、コカ・コーラシステムの新シリーズ投入などドライメーカーの注力度上昇によって、市場は拡大が続くとみられる。

メーカーは、リフレッシュ需要に対して濃厚さやスッキリした味わいなど嗜好性のアプローチに加え、果汁ならではのナチュラルな健康感やビタミンなどの栄養摂取による健康性と嗜好性を同時に訴求することで需要獲得を進めていく方針である。

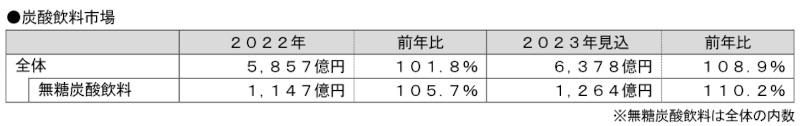

炭酸飲料市場は、甘さ離れがトレンドの中で、カロリーオフ・ゼロや特定保健用食品など健康訴求商品が台頭している。また、近年は無糖炭酸飲料が直飲み用途、リフレッシュ需要を獲得し市場をけん引している。

2022年は、パーソナル商品を中心に猛暑による需要回復がみられたほか、無糖炭酸飲料でのPB商品の広がりによって市場は拡大した。一方、ホームサイズ商品はコロナ禍の反動がみられたことで苦戦した。

2023年は、低迷しているブランドのリニューアルが行われていることや、アサヒ飲料が引き続き注力度を高めることで新規ユーザーの開拓を進めており、市場は前年比二桁増が見込まれる。

有糖炭酸飲料は、2022年に市場の8割を占めた。濃厚さや手作り感などの付加価値のほか、爽快感を訴求したリフレッシュ需要の獲得、新規ユーザーの開拓を図った商品展開がなされているものの、市場への定着が課題となっている。一方、無糖炭酸飲料はコロナ禍で加速した健康需要の拡大による甘さ離れから好調であるが、無糖茶飲料など他の無糖飲料カテゴリーへの流出やPB商品へのシフトにより、今後は伸びが鈍化するとみられる。

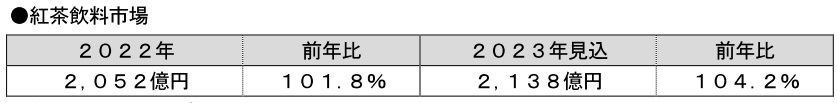

紅茶飲料市場は、タピオカブーム、無糖タイプやフルーツティーなどフレーバーの多様化、「クラフトボス」(サントリー食品インターナショナル)での商品展開などによって市場の注目度が上がっている。

2022年は、「午後の紅茶 おいしい無糖」(キリンビバレッジ)や、「クラフトボス」など止渇性の高いパーソナル商品が伸びたほか、「和紅茶」(アサヒ飲料)の発売などによって、市場は拡大した。有糖のストレートティー、レモンティーなどの苦戦が続いているが、食事時の飲用シーンを捉える無糖紅茶が好調であり、無糖の構成比は2022年で約18%と年々上昇している。

2023年は、前年10月のPET商品の価格改定による買い控えは一部みられるものの、止渇性が重視されるカテゴリーとの競合の中で、嗜好性の高さに優位性がある。また、参入メーカーはフレーバー展開の余地があるとみており、注力度が高まっており、キリンビバレッジより無糖のミルクティー、サントリー食品インターナショナルから1日分のマルチビタミンを配合したフルーツティーが発売されるなど、従来商品とは違う切り口で商品が展開されていることから、市場は拡大が続くとみられる。

[調査方法]富士経済専門調査員による参入企業および関連企業・団体などへのヒアリングおよび関連文献調査、社内データベースを併用

[調査期間]3月~5月

[小売価格]

書籍版:16万5000円

書籍/PDF+データ版セット:20万9000円

ネットワークパッケージ版:33万円

(すべて税込)